消費税を経費に計上する時期はいつ?滞納にも注意!

中小企業にとって、消費税の納税負担は実に厳しいものです。消費税の滞納額はかなりの金額となっており、平成30年度末において2,900億円と、国税滞納額の35.7%を占めています。(国税庁発表資料)

法人税や所得税の計算に際して、消費税の処理は「税込経理」と「税抜経理」の2つがあります。「税込処理」とは仕訳処理をするときに取引の総額で処理する方法のことを言います。一方、「税抜処理」とは仕訳処理をするときに取引金額に含まれる消費税を分けて処理する方法のことを言います。

中小企業においては、経理処理の簡単さから「税込処理」が採用されていることが多いのではと思われます。

消費税を経費に計上する時期はいつ?

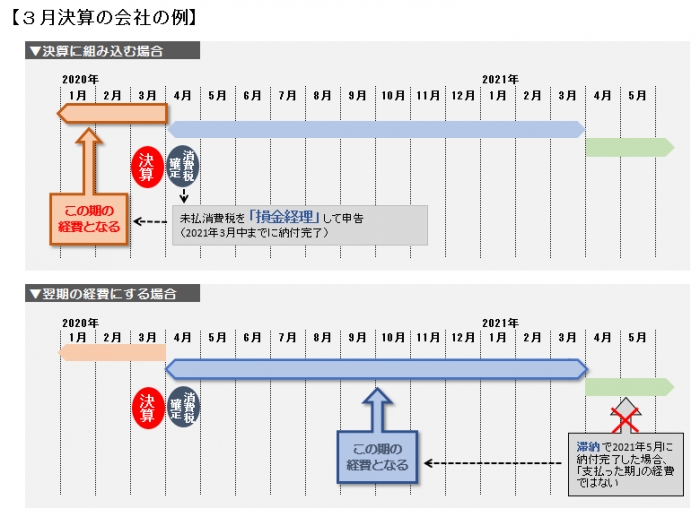

では税込経理で消費税額を「経費」として計上する時期はいつなのでしょうか。例えば、3月決算の会社の場合、消費税額は3月末(決算日)の数字を基に計算し確定します。しかし、当然支払うのは翌期(4月以降)です。

結論から言うと、3月末の決算の数字に組み込んでもいいですし、翌期の経費でも構いません。(ただし、決算に組み込む場合には損金経理が必要です。)

ここで誤解されるケースが多く、気を付けていただきたいのは、消費税は「支払った時」ではなく、「消費税の申告書を提出した期」の経費となるということです。

例えば、株式会社A社(3月決算)があったとして、2020年3月期の決算で消費税額が100万円計算されたとしましょう。そして2020年3月期において確定した消費税を組み込んでいなかったとします。

翌期に全額納付した場合には問題はありません。

しかし、資金繰りの関係から1年たっても支払いができなかった。結局、2021年5月に納付が完了しました。この場合、2021年5月に納付したからといって、2021年4月~2022年3月の経費になるのではありません。その前の期である2020年4月~2021年3月の経費となるのです。

なぜなら、100万円と計算された消費税の申告書を提出したのは、2020年4月~2021年3月の期だからです。ここで処理を誤ると、遡って税務のやり直しが原則必要となるでしょう。

消費税を滞納しないために

このように、消費税をいつ経費にするのかについては、「決算に組み込む」「消費税の申告書を提出した期に経費にする」と2種類ありますが、お勧めは毎期決算に組み込む方法です。消費税の計算は、決算時に行います。したがって、この時期に経費とした方が処理を忘れる可能性が少なくなります。

このあたりは業績の状況も考慮して自社に合った時期で行って構いませんが、できれば毎期決算に組み込む方法がベターといえます。

(税理士法人ティグレパートナーズ東京 中村哲平)

関連するティグレのサービス:記帳と申告・税務相談